Pasīvie ienākumi kriptogrāfijā: DeFi kreditēšana un ieguldīšana nulles procentu ekonomikā

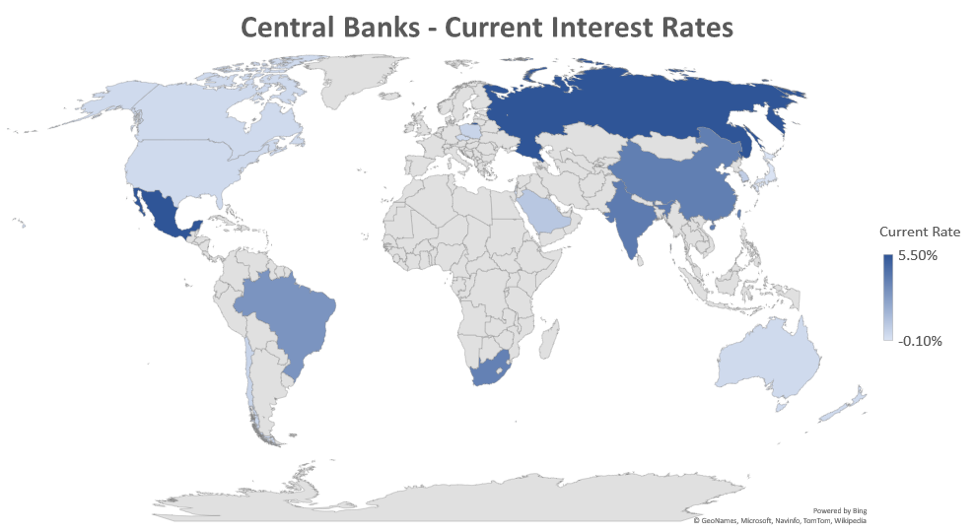

COVID-19 uzliesmojums ir dziļi ietekmējis pasaules ekonomiku. Starptautisko norēķinu banka (BIS), kas uzrauga centrālo banku likmes 39 ekonomikās, ziņoja, ka 29 no tām bija samazināt viņu likmes kopš vīruss sāka izplatīties 2020. gada janvārī.

Kamēr ASV federālās rezerves samazināja procentu likmes līdz nullei martā suverēnu obligāciju ienesīgums visā pasaulē strauji samazinājās, un daži oficiāli ienāca negatīva procentu likme diapazons.

Krītošā raža visvairāk ietekmē tos, kuri to meklē pasīvie ienākumi izmantojot uzkrājumus, jo stāvvietu kapitāls bankās neko daudz nepiegādā atgriešanās ceļā. Parasti krājēji nopirka obligācijas, iemaksāja naudu krājkontos vai tieši aizdeva naudu procentiem. Tomēr, samazinoties tradicionālajām iespējām, kriptogrāfijas vietai ir potenciāls parādīties ar dzīvotspējīgām alternatīvām, iegūt vilces spēku un veicināt plašāku digitālo aktīvu pieņemšanu kopumā.

Šajā rakstā OKEx Insights iepazīstina ar kriptogrāfijas kreditēšanu un izvietošanu kā piedāvājumus, kas potenciāli var piesaistīt jaunus lietotājus, kuri meklē pasīvu atdevi, un palielināt globālo pieņemamību uz blokķēdes balstītiem digitālajiem aktīviem un finanšu sistēmām.

Pasīvo ienākumu iespējas kriptogrāfijas telpā

Bitcoin (BTC) popularizēja jēdzienu būt sava banka. Kamēr BTC pavēra ceļu digitālo aktīvu atzīšanai par tādiem, citiem, jaunākiem protokoliem ir izdevies dažādot kripto izmantošanas gadījumus un atvieglot visas ekosistēmas. Viens no tiem ir decentralizētā finansēšana (DeFi) vieta, kas uzcelta virs Ethereum (ETH) tīklā.

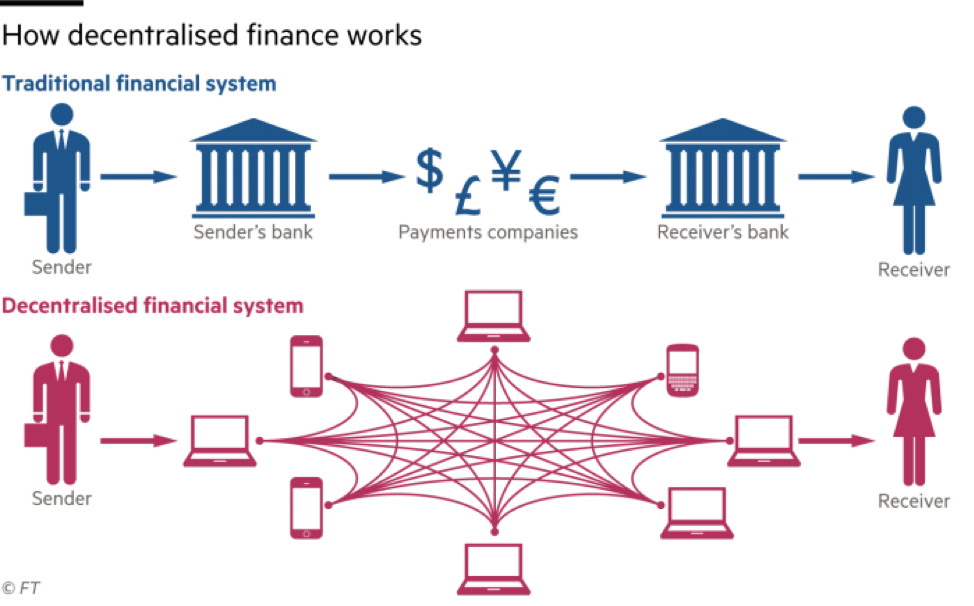

DeFi būtībā pārstāv plašu finanšu lietojumprogrammu kategoriju, kas balstīta uz publiskiem blokķēdēm. Tas apvieno protokolus, žetonus un viedos līgumus, lai nodrošinātu finansiālu pieejamību personām (galvenokārt) bez nepieciešamības pēc tradicionāliem bankas kanāliem.

Daži no pakalpojumiem, kas pašlaik tiek piedāvāti DeFi telpā, ir maksājumu apstrāde, brīvības atņemšanas pakalpojumi, nodrošinātie aizdevumi un aizdevumi / aizņēmumi. Ņemot vērā šo finanšu pakalpojumu un produktu decentralizēto raksturu, to mērķis ir būt bez atļaujas (ikviens tos var izmantot), pārredzamiem un izturīgiem pret cenzūru. Blokķēdes tehnoloģijas un viedo līgumu izmantošana arī ievērojami samazina darījumu partneru risku.

Kaut arī kriptogrāfijas aktīvu aizdošana DeFi ekosistēmā ir viens no vienkāršākajiem veidiem, kā izmantot monētas un žetonus pasīviem ienākumiem, mietošana ir vēl viena metode, it īpaši tiem, kuri ir tehniski gudri un vēlas piedalīties viņu izmantoto blokķēdes tīklu uzturēšanā..

Staking ir process, kurā aktīvi piedalās darījumu pārbaudē a Spēļu pierādījums (PoS) blokķēde. Atšķirībā no tipiskā Darba pierādīšanas (PoW) protokols (piemēram, Bitcoin’s), PoS vienprātības mehānismā īpašnieka kriptovalūtas minimāli nepieciešamā atlikuma turētāji var apstiprināt darījumus un nopelnīt atlīdzību par to.

Pašlaik, kā norādīts Staking Rewards datiem, ir 14 PoS protokoli, kas atbalsta likšanu, kuru tīkla vērtība pārsniedz 100 miljonus ASV dolāru.

DeFi kreditēšana paskaidrota

Tāpat kā tradicionālajās finansēs, kreditēšana joprojām ir visvienkāršākā metode, lai pasīvi nopelnītu kriptogrāfijas telpā. DeFi pakalpojumi, kas atbalsta kreditēšanu un aizņemšanos, ļauj investoriem gūt stabilu peļņu, izmantojot savus digitālos aktīvus, nevis atstājot tos pasīvos makos.

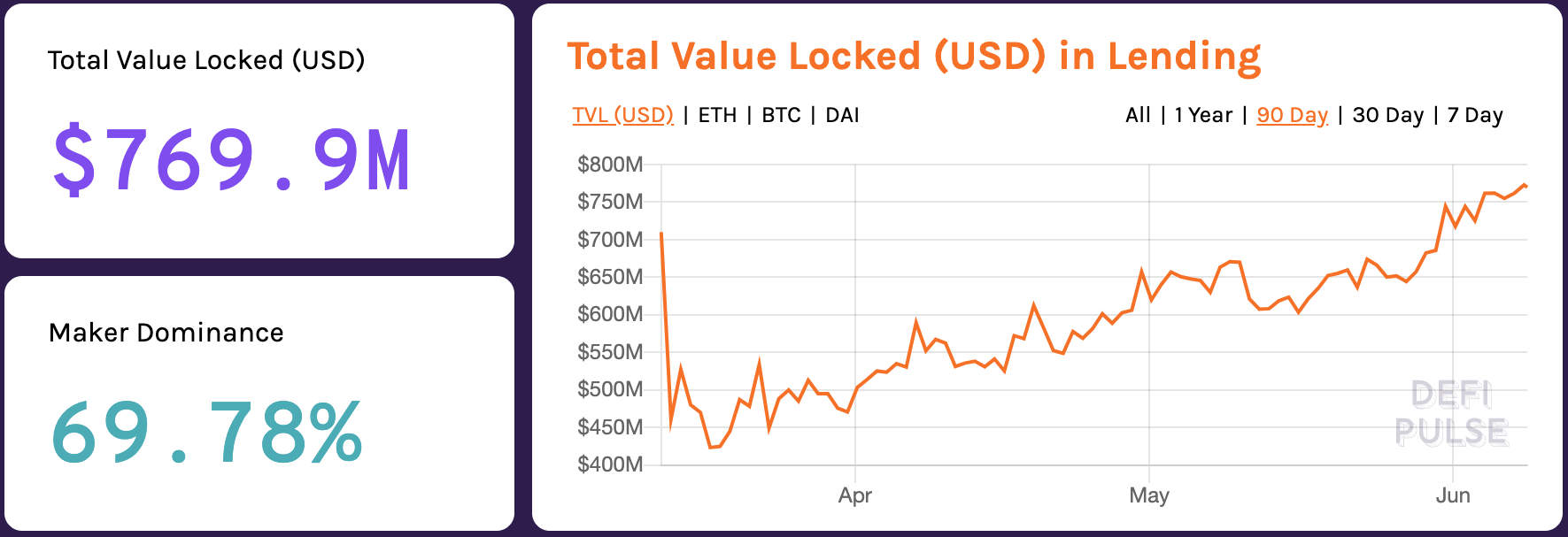

Saskaņā ar statistiku, ko nodrošina DeFi pulss, kopējā DeFi lietojumprogrammās bloķētā vai turētā vērtība pašlaik ir 1,01 miljards ASV dolāru, no kuriem 769,9 miljoni ASV dolāru jeb vairāk nekā 75 procenti ir bloķēti kreditēšanas pakalpojumos.

Veidotājs, vadošā kredītplatforma Ethereum tīklā veido gandrīz 70 procentus no kopējās vērtības, kas bloķēta DeFi kreditēšanā. MakerDAO viedais līgums ļauj lietotājiem kā ķīlu aizņemties DAI, kas ir piesaistīts USD 1, pret ETH 1,50 USD vērtībā. Maker sistēma to sauc par nodrošinātu parāda pozīciju (CDP). Lietotāji var arī noguldīt savu DAI un nopelnīt DAI ietaupījumu likmi (DSR), izmantojot atsevišķu pakalpojumu, ko sauc Oasis Saglabāt.

Lai gan Maker ir unikāls ar savu mehāniku, it īpaši tāpēc, ka tas darbojas, lai saglabātu 1 DAI = 1 USD piesaisti, citas decentralizētas kreditēšanas platformas, piemēram, Savienojums pieļauj tradicionālāku pieredzi, kur aizdevēji sāk pelnīt procentus, tiklīdz viņu kapitāls ienāk baseinā.

Lielākajā daļā platformu kreditēšanas un aizņēmuma likmes tiek noteiktas algoritmiski, atbilstoši piedāvājumam un pieprasījumam. Kad tiek aizdots liels fondā esošo līdzekļu daudzums, procentu likmes attiecīgi paaugstinās, tādējādi nomācot aizdevumu pieprasījumu un piesaistot lietotāju noguldījumus, lai papildinātu rezervi. Gluži pretēji, samazinot līdzekļu izmantošanu, procentu likme tiks samazināta, lai stimulētu pieprasījumu.

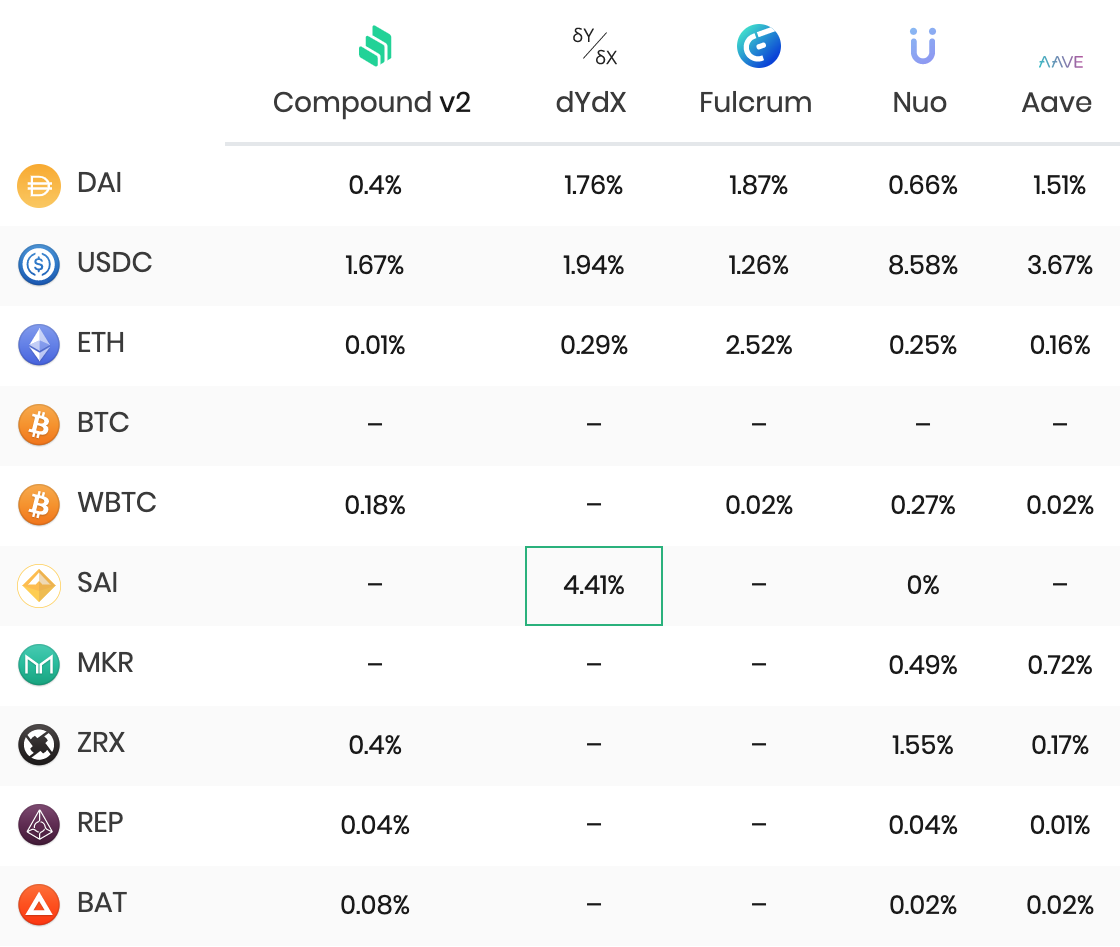

Kā parādīts diagrammā iepriekš, liela apjoma DeFi kreditēšanas platformām ir liels pieprasījums pēc monētām, atšķirībā no Bitcoin un Ethereum (ETH) to nepastāvības dēļ. Lai gan augstākā likme raksta sagatavošanas brīdī ir aptuveni 8,58 procenti, pēdējā laikā DeFi procentu likmes kopumā ir kritušās.

Tikai pēdējā ceturtdaļa, Atbalsta punkts, piemēram, piedāvāja procentu likmi EUR 14,33 procenti par DAI aizdevumiem, savukārt Compound par to pašu piedāvāja aptuveni 8,5 procentus. Procentu likmes paaugstināšana bija liela apjoma aizņēmumu un no tā izrietošā līdzekļu trūkuma rezultāts.

Pašlaik vislielākais DeFi kreditēšanas protokols ir Nuo, kas USD 8 monētai (USDC) katru gadu piedāvā 8,58 procentus. Tikmēr DAI aizdevumi saņem visaugstāko ienesīgumu no Fulcrum, kam seko dYdX.

Salīdzinot ar tradicionālajām banku likmēm, DeFi kreditēšanas projekti piedāvā daudz augstāku pasīvo ienākumu ienesīgumu, īpaši attīstītajām valstīm. Bet tie nav bez viņu unikālajiem izaicinājumiem un iespējām, kas jāpārvar un jāizmanto, pirms var sagaidīt adopciju.

DeFi kreditēšanas izaicinājumi un iespējas

Kaut arī DeFi projekti piedāvā pievilcīgas pasīvas ienākumu plūsmas, tie joprojām ir trūkst šķidrumaīstums un vēl nav gluži gatavi cīņai drošības ziņā. Tādi protokoli kā lendf.me un bZx nesen ir bijuši nopietnu drošības zaudējumu subjekti, tirgus pārliecība.

Turklāt DeFi projekti nav bez šķēršļiem ienākšanai tirgū – vispirms lietotājiem nopirkt atbalstītu kriptonauda, parasti izmantojot tradicionālo bankas kontu un valūtas maiņu, pirms viņi var izmantot decentralizētās tikai kriptogrāfijas platformas.

Tomēr nesenie pārspriegums Stabilitātēs, ko ietekmē finanšu un ģeopolitiskās krīzes visā pasaulē, norāda uz pāreju uz digitālajiem aktīviem potenciāls tiek realizēts. Šī brauciena blakusprodukts ir interese par pasīvā ienākuma iespējām, kas saistītas ar stablecēm, kas var piesaistīt lietotājus DeFi pakalpojumiem un produktiem.

Galu galā, pārejot uz digitālo ekonomiku, DeFi produkti, iespējams, piesaistīs lietotājus un potenciāli uzlabos kriptogrāfijas pieņemšanas un pieņemšanas rādītājus visā pasaulē.

Iegūstot atlīdzību kā pasīvu ienākumu

Staking ir vēl viena populāra pasīvo ienākumu iespēja kripto telpā. Šī metode ir paredzēta, lai iegūtu lielāku uzmanību, jo Ethereum, kas ir otra lielākā kriptonauda pēc tirgus ierobežojuma, vēlāk šogad pāriet uz akciju pierādīšanas protokolu.

Lai nopelnītu nozīmīgas atlīdzības / ieņēmumus PoS bloku ķēdē, jums tas ir nepieciešams "likme" monētas (parasti jebkura summa), vai nu ieslēdzot tās seifā, vai abonējot apmaiņa, kas atbalsta mietu. Ievietojot monētas, jūs piedalāties bloku validācijā (līdzīgi kā) kalnrači dara Bitcoin) un nopelniet noteiktu procentu no savas likmes kā atlīdzību.

Kaut arī ETH pāreja uz PoS ir ļoti gaidīta, top 30 kriptonauda ietver dažus blokķēdes, kas jau atbalsta ieguvumus, piemēram, EOS, Tezos (XTZ), Cosmos (ATOM) un Domuzīme (DASH).

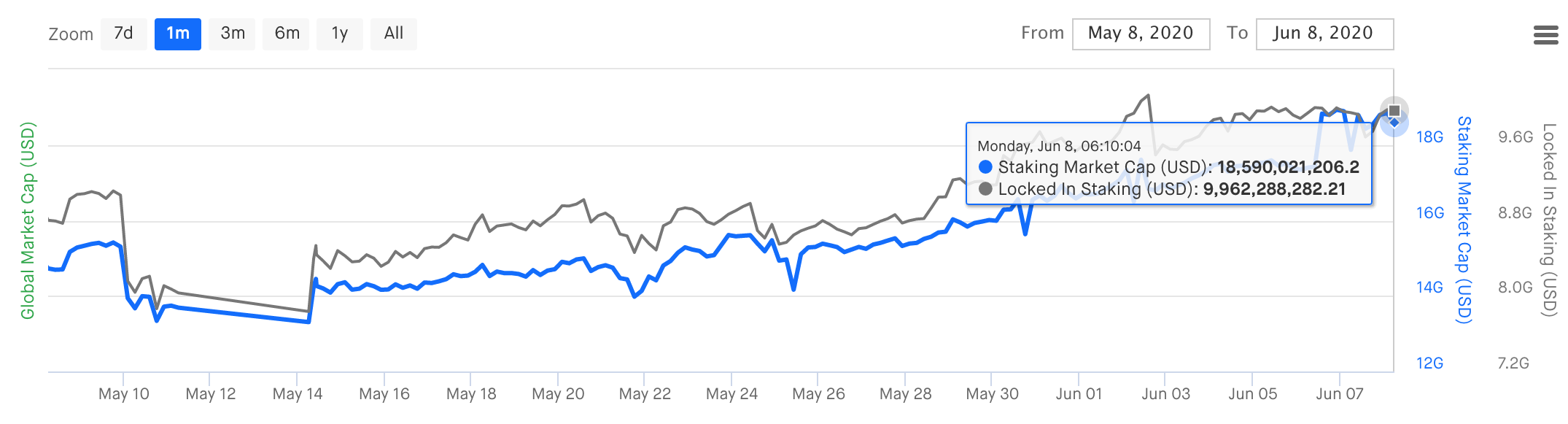

Ņemot vērā to, cik liela daļa preču ir vecāka par DeFi produktiem, kopējais tirgus ierobežojums pārsniedz 18,5 miljardus ASV dolāru, un vairāk nekā 9,9 miljardi ASV dolāru no 4. jūnija ir bloķēti, kā norādīts Staking Rewards dati. Tas ir gandrīz 10 reizes vairāk nekā vērtība, kas fiksēta DeFi, kas ir 1,01 miljards ASV dolāru rakstīšanas laikā.

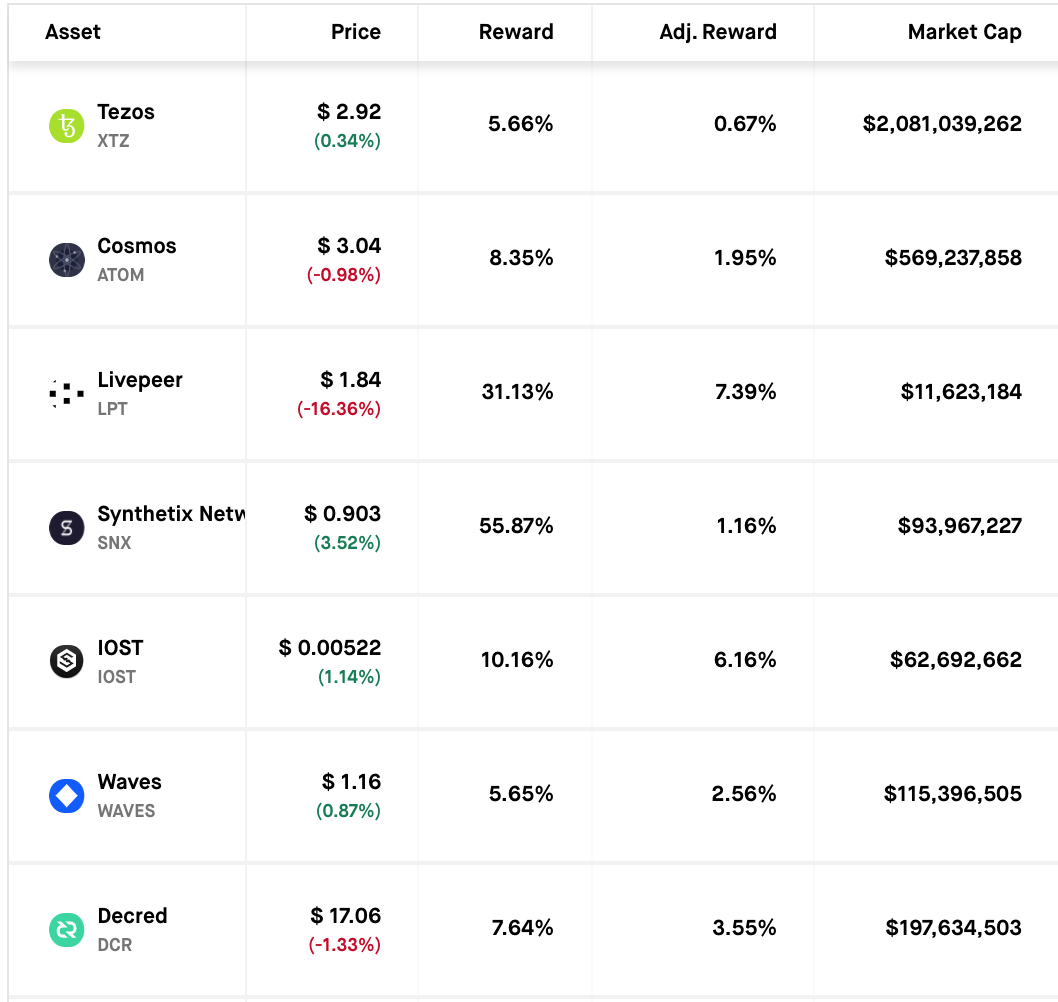

Runājot par atlīdzību iegūšanu, dažādas monētas piedāvā atšķirīgu ienesīgumu, kā parādīts zemāk redzamajā diagrammā.

No pirmā acu uzmetiena likmju atlīdzība šķiet ļoti pievilcīga, salīdzinot ar DeFi aizdevuma likmēm. Bet ir saistīti ar riskiem, it īpaši tāpēc, ka jūs liksiet monētas, kas cenas ziņā ir ļoti svārstīgas, un pat jūsu atlīdzības tiks izmaksātas šajās monētās, palielinot risku tirgus slaidu gadījumā..

Turklāt, kad tiek kaltas jaunas monētas, to daudzums tiek atšķaidīts, kā rezultātā rodas inflācija, kas ietekmē arī faktisko atdevi (ko atspoguļo koriģētā peļņa iepriekš redzamajā diagrammā).

Lai gan drošāk ir likt monētas ar lielākiem tirgus ierobežojumiem un zemu svārstīgumu, to ienesīgums parasti ir daudz zemāks nekā mazo, bet riskantāko monētu piedāvājums – kā parādīts zemāk apskatītajos scenārijos.

Veiktspējas pārskats par populārākajām monētām

Mēs tuvāk apskatījām dažas no populārākajām monētām, lai pārbaudītu to veiktspēju pēdējā gada laikā. Atdeve tiek aprēķināta, pamatojoties uz ikdienas salikšanu, izmantojot 365 periodus gadā.

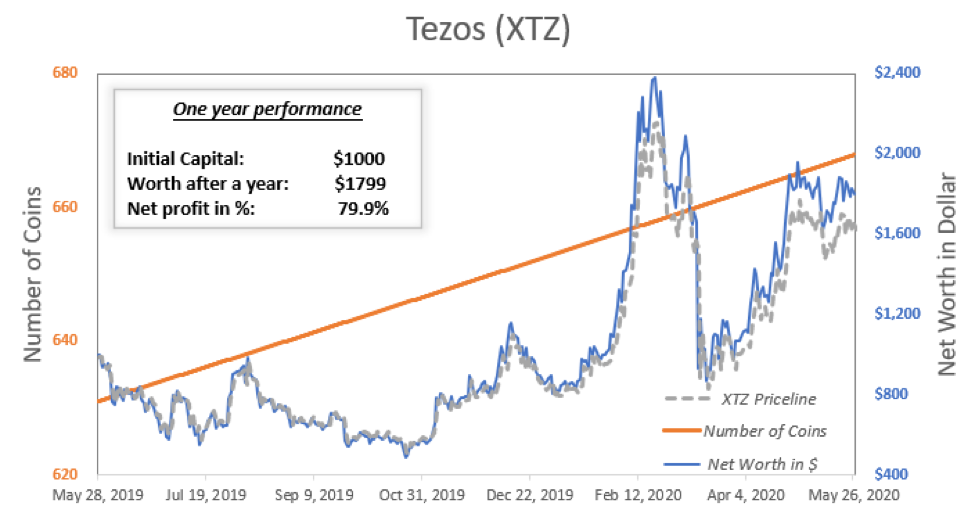

Tezos atalgojuma likme ir 5,7 procentu likme gadā (APY). Pirms gada XTZ cena bija 1,58 USD. Ja investors ieguldītu 1000 USD XTZ, viņi būtu iegādājušies 630,99 XTZ žetonus. Pēc gada, pamatojoties uz APY, monētu skaits ieguldītāja maciņā būtu 667,89 – 1799,54 USD vērtībā, jo XTZ cena pieauga līdz 2,69 USD.

Izmantojot šos skaitļus, investors skatītos uz 79,9 procentu gada peļņu. Tomēr bija periods, kad tirgus samazinājās, aptuveni 2019. gada oktobrī, un visa šī ieguldītāja XTZ līdzdalības vērtība bija tikai 488,38 USD – viņi zaudēja 511,62 USD.

Kā redzams zemāk redzamajā diagrammā, izmaiņas simboliskajā cenā nosaka visu šī ieguldījuma atdevi. Peļņa no akciju iegādes parādīsies tikai ieguldījuma pēdējos posmos salikto procentu dēļ.

No otras puses, dažiem žetoniem, piemēram, IOST, ir ļoti liela atlīdzība. IOST piedāvā 10,35 procentus APY, taču ir ļoti nestabila un pēdējā gada laikā ir strauji samazinājusies.

Ja ieguldītājs pirms gada iemaksāja 1000 USD, kad IOST cena bija 0,0113688 USD, viņi būtu ieguvuši 73 057 IOST žetonus. Pēc gada monētu skaits būtu sakrājies līdz 80 999, taču to vērtība būtu tikai 361,09 USD, jo IOST cena nokritās līdz 0,004458 USD.

Šis scenārijs ieguldītājam uzrāda 64% neto gada zaudējumus, kaut arī procentu atlīdzības procents bija ļoti augsts un pievilcīgs.

Lai gan iepriekš minētie piemēri parāda tā raksturīgos riskus, likme joprojām ir pievilcīga tiem, kas vēlas pasīvos ienākumus, un tā ir vieglāk izskaidrot lietotājiem, kas nav kriptogrāfijas lietotāji, kuri to var salīdzināt ar akciju dividendēm.

No otras puses, kritiķi uzskatu, ka akciju samazināšana samazina tirgus likviditāti, jo tas veicina "bloķēšana" monētas, kuras pēc tam tiek izņemtas no tirgus, un tās var arī kavēt decentralizētu lietojumu izmantošanu, kas ir daļa no DeFi.

Ceļš priekšā, Ethereum un pastiprināta pārbaude

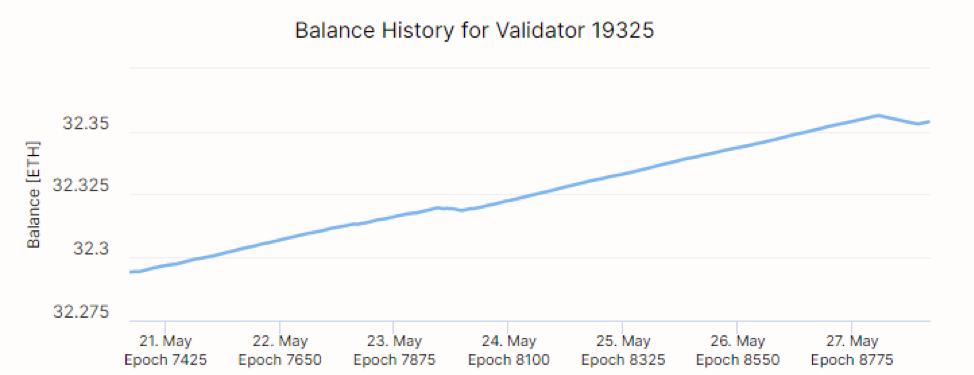

Nākamais lielais spēles un DeFi pavērsiens ir Ethereum gaidāmais jauninājums. Viņu PoS protokols jau darbojas testa tīklā un Ethereum 2.0 validatori var sagaidīt nopelnīt no 4,6 līdz 10,3 APY kā atlīdzība par likšanu.

Ethereum 2.0 versijā jums tomēr ir jābūt vismaz 32 ETH, lai palaistu validatora mezglu vai likmi. Tādējādi mēs novērojam pieaugošu interesi par ETH uzkrāšanos, gaidot tīkla pāreju uz PoS.

Digital Renaissance Foundation dibinātājs partneris Cao Yin pauda optimismu par tīkla pāreju uz PoS un tā ietekmi uz ETH cenu. Viņš pastāstīja OKEx Insights:

“Spēlēšanai var būt liela ietekme uz Ethereum cenu. Mēs esam redzējuši, ka lielie Staking projekti, piemēram, Tezos, ļoti labi darbojas cenas ziņā. Staking mehānisms samazina lielu daudzumu žetonu apgrozībā.

Mēs aprēķinām, ka vairāki miljoni ETH tiks ieslēgti dažādos stabu mezglos, kas būtiski ietekmēs piedāvājumu tirgū. Vienkāršāk runājot par piedāvājuma un pieprasījuma ekonomiku, samazinoties piedāvājumam un pieaugot pieprasījumam, ETH cenai vajadzētu pieaugt. ”

Ieviešot ETH akciju atbalstu, mēs redzēsim arī pieaugošu konkurenci starp DeFi aizdevumiem un procentu likmēm, jo investoriem ir iespēja izvēlēties ienesīgāko metodi.

Tomēr šī papildu redzamība un uzmanība var arī paātrināt normatīvos ierobežojumus. Amerikas Savienoto Valstu regulators Commodity Futures Trading Commission (CFTC) ir brīdinājis agrāk ASV PoS žetonus varēja traktēt kā vērtspapīrus.

Džeisons Viljamss, Morgan Creek Digital partneris, pieskārās šādai iespējai komentāros OKEx Insights. Viņš pielīdzināja mietošanas risku sākotnējais monētu piedāvājuma (ICO) burbulis kas izlauzās normatīvā spiediena priekšā:

“Ja pret PoS žetoniem izturas kā pret vērtspapīriem, CFTC radītu ICO 2.0 notikumu, kā mēs vēsturiski dramatiski mainījām pieņemšanas gaitu. Ja POS žetonus uzskata par reģistrētiem vērtspapīriem un tie iztur šo pārbaudi, mēs varētu tos traktēt tāpat kā DRIP (Dividend reinvestment plans) no grāmatvedības un nodokļu viedokļa. “

Ņemot vērā nozīmīgo potenciālu piesaistīt galvenos lietotājus, Stake Alliance (POSA) pierādījums ņem aktīvi pasākumi nodrošināt regulatoru pienācīgu informēšanu un izglītošanu par šo parādību. POSA mērķis ir veidot atklātu dialogu ar ASV Vērtspapīru un biržu komisiju (SEC), lai panāktu savstarpēju vienošanos par standartiem un noteikumiem, kas ietekmē kosmosu. Ja tas izdosies, dialogs starp abām entītijām varētu radīt konkrētus noteikumus, kas paver ceļu kriptovalūtu un ar tām saistīto ekosistēmu izaugsmei un plašākai ieviešanai.

Atruna: šo materiālu nevajadzētu uzskatīt par pamatu ieguldījumu lēmumu pieņemšanai, un to nevajadzētu uzskatīt par ieteikumu iesaistīties ieguldījumu darījumos. Digitālo aktīvu tirdzniecība ir saistīta ar ievērojamu risku un var izraisīt ieguldītā kapitāla zaudēšanu. Jums jāpārliecinās, ka pilnībā izprotat saistīto risku, kā arī jāņem vērā jūsu pieredzes līmenis, ieguldījumu mērķi un, ja nepieciešams, jāmeklē neatkarīga finanšu konsultācija

OKEx Insights piedāvā tirgus analīzi, padziļinātas funkcijas un kripto profesionāļu sagatavotās ziņas.