Kā centralizētie apmaiņas apjomi ilustrē DeFi uzplaukuma un krituma ciklu

Ar Kaiko sniegtajiem datiem OKEx Insights pārbauda DeFi uzplaukuma un krūtis ciklu 2020. gadā.

Kad 2020. gads tuvojas noslēgumam, decentralizēto finanšu sektors izrādās viens no karstākajiem blokķēdes un kriptonauda nozares segmentiem gadā.

DeFi ienesīguma lauksaimniecība – kriptogrāfijas aktīvu bloķēšanas process apmaiņā pret simboliskām atlīdzībām – vasarā eksplodēja, kad miljoniem dolāru ieplūda visu veidu protokolos, bet tirgus ātri atdzisa, kad septembrī pazuda īpaši augstās ražas. Pēc burbuļa plīšanas nākamajā mēnesī daudzas augstākās DeFi žetonu cenas radīja smagus zaudējumus.

Tomēr daļēji BTC cenas pieauguma un gaidāmā Ethereum 2.0 0. fāzes uzsākšanas dēļ 1. decembrī optimisms ap DeFi ir atjaunojies – tāpat kā DeFi žetonu cenas.

Tikmēr centralizētajām apmaiņām, piemēram, OKEx, ir bijusi arī nozīmīga loma DeFi projektu popularitātes uzlabošanā, jo daudzas apmaiņas ir ātri uzskaitījušas jaunus DeFi žetonus. Saskaņā ar OKEx augusta mikrostruktūras pārskatu DeFi žetoni veidoja tikai 19% no OKEx kopējā spot tirdzniecības apjoma. Šis skaitlis septembrī pieauga līdz 25%.

Ar datiem, ko sniedz blockchain analītikas firma Kaiko, OKEx Insights analizēja vairākus DeFi žetonus, kas tika tirgoti centralizētā biržā, cenšoties tirgus dalībniekiem sniegt atšķirīgu skatījumu uz laika gaitā mainīgo apetīti pēc šādiem marķieriem. 10 pārbaudītie žetoni bija:

- Līdzsvarotājs (BAL)

- Savienojums (COMP)

- Līkne (CRV)

- Kyber tīkls (KNC)

- Ķēdes saite (LINK)

- SAULĒ

- SushiSwap (SUSHI)

- Uniswap (UNI)

- gadā. finanses (YFI)

- DFI.money (YFII)

DeFi cikls, īsumā

Daži no vissvarīgākajiem notikumiem, kas šogad notikuši DeFi nozarē, ir:

- Yearn.finance pārvaldības marķiera YFI izlaišana jūlija vidū

- Līknes un tās pārvaldības marķiera CRV palaišana 13. augustā

- SushiSwap vampīru uzbrukums decentralizētajam apmaiņas protokolam Uniswap, 28. augustā pievienojot savu SUSHI marķieri kā stimulu likviditātes nodrošinātājiem

- Uniswap savu pārvaldības marķieri UNI nomaina savai sabiedrībai 17. septembrī

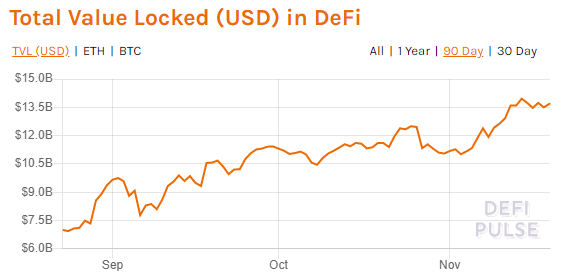

Decentralizētā bloķētā kopējā vērtība – kas vienkārši norāda DeFi viedajos līgumos uzkrāto kapitāla kopējo summu – pieauga no 1 miljarda USD jūlija sākumā līdz 9,75 miljardiem USD septembra sākumā, kas bija topošā tirgus eksplozijas maksimums. 2. septembrī Ethereum darījumu maksa tika paaugstināta līdz visu laiku augstākajai vērtībai – vidēji 0.032 ETH par darījumu (tajā laikā bija aptuveni USD 15). Pēc tam DeFi TVL piedzīvoja vislielāko retracementu – septembra sākumā tikai četru dienu laikā no augstākā līmeņa USD 9,75 miljardiem līdz USD 7,79 miljardiem.

Migrācija no DeFi protokoliem septembrī notika laikā, kad smagi skāra gan tradicionālos, gan kriptovalūtu tirgus. Tas tulkoja DeFi žetonu izpārdošanu, kas to cenas vēl vairāk pazemināja. Tomēr kopējā bloķētā vērtība kopš tā laika ir atsākusi pieaugt ar dažādiem līkločiem. Tāpat visu DeFi projektu tirgus kapitalizācijas summa novembrī kopumā ir palielinājusies, lai gan šis rādītājs joprojām nav atguvies no tā 2. septembra visu laiku augstākā līmeņa, 19,55 miljardu ASV dolāru..

Tā kā BTC cena 3. septembrī kritās gandrīz par 10%, sākot no USD 11 500 līdz USD 10 000, nebija pārsteigums, ka DeFi burbulis beidzot pārsprāgs. Īpaši augstas ražas izzuda pēc simbolisko cenu krituma, un ienesīguma lauksaimnieciskā atdeve pakāpeniski samazinājās līdz diapazonam, kas vairāk atbilst to augsta riska līmenim. BTC pēc 40 dienām atguva 11 500 USD, taču DeFi žetoni parasti piedzīvoja ilgu kritumu un neatgriezās līdz novembra sākumam..

Tirdzniecības apjomi atklāj mainīgas maiņas lietotāju vēlmes

DeFi uzplaukums vasarā un agrā rudenī lika centralizēto biržu lietotājiem vēlēties veidot vai ierobežot savus DeFi riska darījumus. Līdz septembra beigām OKEx platformā bija uzskaitījis 50 DeFi žetonus, piedāvājot mijmaiņas darījumus ar monētām ar astoņiem no šiem DeFi marķieriem un USDT maržas mijmaiņas darījumus 27 no tiem – lai gan daži mijmaiņas darījumi netika laicīgi uzsākti, lai sasniegtu maksimumu augusta beigās un septembra sākumā.

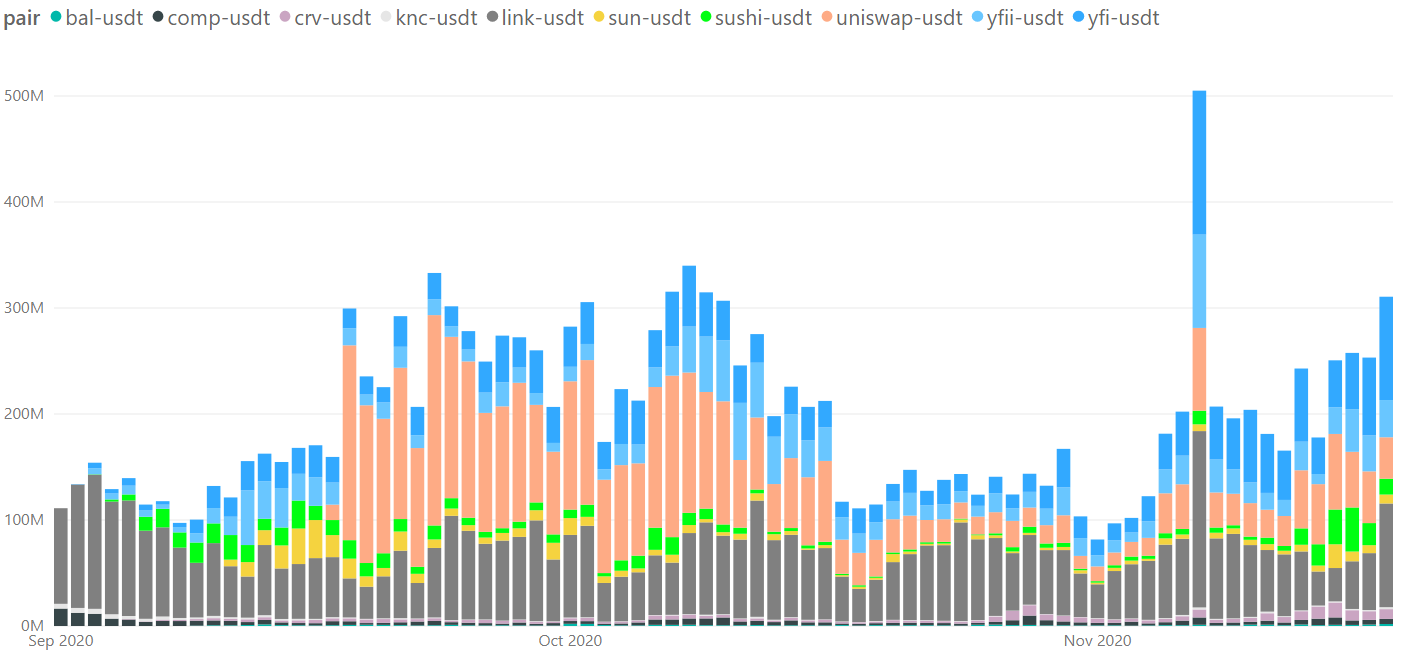

OKEx Insights pārbaudīja 10 liela apjoma DeFi žetonu mijmaiņas darījumus, izmantojot Kaiko datus. Mijmaiņas darījumu apjoms parāda, ka apmaiņas lietotāju vēlme tirgot jaunizveidotos DeFi žetonus un ienesīguma marķierus ir, maigi sakot, entuziastiska..

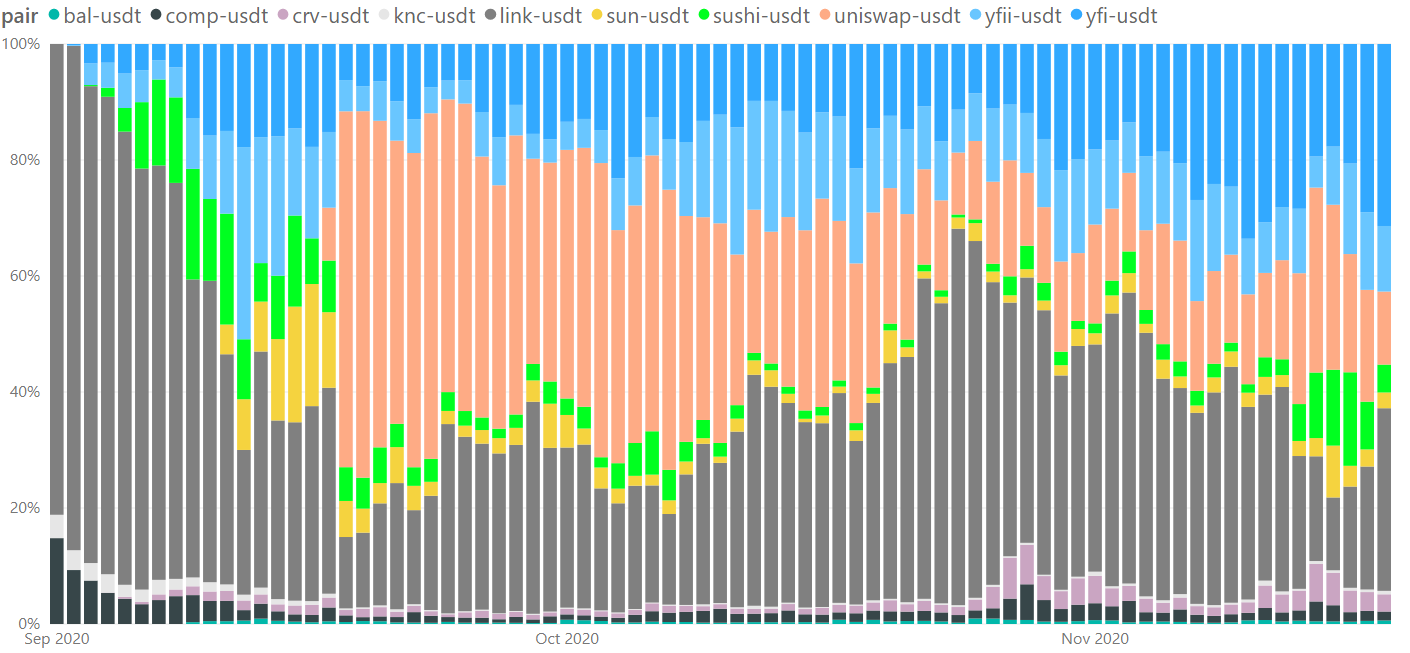

Pirms septembra DeFi ilgtermiņa tirgus kapitalizācijas līderis LINK dominēja līdz 80% no izvēlēto 10 žetonu tirdzniecības apjoma. SUSHI mūžīgā mijmaiņas ienākšana OKEx sāka apēst daļu no LINK dominējošā stāvokļa. Līdz 6. septembrim SUSHI pastāvīgā mijmaiņas darījumu apjoms ir pieaudzis līdz 10 miljoniem ASV dolāru, atņemot 10% daļu no LINK dominējošā stāvokļa. Nākamajā nedēļā turpinājās DeFi tirdzniecības apjoma pieaugums, līdz YFII un YFI mijmaiņas darījumu apjomi līdz 12. septembrim sasniedza attiecīgi 51 miljonu un 28 miljonus ASV dolāru. Rezultātā LINK tirdzniecības apjoms strauji samazinājās, dominancei samazinoties zemāk 25%.

UNI pastāvīgā mijmaiņas darījuma iekļaušana OKEx bija nākamais septembra notikums, kas veicināja ievērojamu tirdzniecības apjoma pieaugumu biržā. UNI otrajā tirdzniecības dienā ieraudzīja masveida mijmaiņas darījumu apjomu 183 miljonu ASV dolāru apmērā, veidojot 70% no 10 izvēlēto žetonu dienas apjoma – milzīga atšķirība no SUSHI tirgus entuziasma. UNI popularitāte saglabājās līdz oktobra vidum, kad LINK atkal mainīja tirdzniecības apjomu un pēc tam tirgotāju entuziasms par UNI strauji samazinājās.

Turklāt mēs novērojām, ka kopējais DeFi mijmaiņas darījumu apjoms oktobra otrajā pusē strauji samazinājās, pateicoties pastāvīgam DeFi žetonu cenu kritumam, YFI un YFII ieguva lielāku daļu no kopējā apjoma to milzīgās svārstības dēļ. Piemēram, YFI aptuveni 50 dienu laikā nokritās no maksimuma 40 000 līdz 8 000 USD. Šīs lejupslīdes laikā tirgus dalībnieki attālinājās no DeFi žetonu tirdzniecības.

Šo jauno DeFi žetonu cenu samazināšanās sākās 5. novembrī, kad BTC cena pieauga no 14 000 USD līdz gandrīz 16 000 USD. UNI cena šajā datumā atguvās par 14%, nokritusies līdz pat 1,80 USD. Kopš tā laika DeFi žetonu cenas ir sekojušas dramatiskajam BTC kāpumam, un daudzi no tiem novembrī pārspēja BTC.

Runājot par mijmaiņas darījumu apjomu, LINK procentuālais daudzums no kopējā DeFi apjoma atkal samazinājās – piemēram, YFI 1. novembrī atjaunojās no 15 miljoniem ASV dolāru līdz 18. novembrim – 97 miljoniem ASV dolāru, tikmēr citi DeFi žetoni arī uzrādīja ievērojamu pieaugumu. mijmaiņas darījumu apjomā.

Pārbaudot iepriekš ilustrētos apjomus, mēs redzam, ka 7. novembris, kas bija ārkārtīgi smaga tirdzniecības diena – ar YFI, YFII un LINK apjomiem divarpus mēnešu laikā visaugstākajā līmenī. Tas sakrita ar dienu, kad Džo Baidens kļuva par ievēlēto prezidentu saskaņā ar plašu vienprātību Amerikas Savienotajās Valstīs. Šis notikums izraisīja centralizētu biržu tirdzniecības uzplaukumu, kas nebija redzams decentralizētās biržās, piemēram, Uniswap. YFI tajā dienā veica īpaši nestabilu soli, palielinoties no $ 11,800 līdz augstākajam līmenim: $ 17,500, pirms noslēdza apmēram $ 14,000. Tomēr tajā pašā laikā BTC dienas laikā samazinājās par gandrīz 5%, ar cenu svārstībām 9%.

Vēl viens interesants novērojums ir tāds, ka nedēļu pirms Uniswap 17. novembrī beidza savu pirmo likviditātes ieguves posmu, SUSHI apjoms strauji pieauga. Vidējais SUSHI dienas apjoms pēc 12. novembra pieauga no mazāk nekā 10 miljoniem līdz vairāk nekā 20 miljoniem ASV dolāru, parādot, ka tirgus dalībnieki uzskatīja, ka UNI atlīdzības izbeigšana ir pozitīvs notikums SUSHI. Runājot par decentralizētu apmaiņu, šis noskaņojums skaidrāk atspoguļojas TVL izmaiņās DeFi – t.i., likviditātes nodrošinātāji pārskaitīja savus līdzekļus no Uniswap uz SushiSwap vai citiem ienesīguma projektiem.

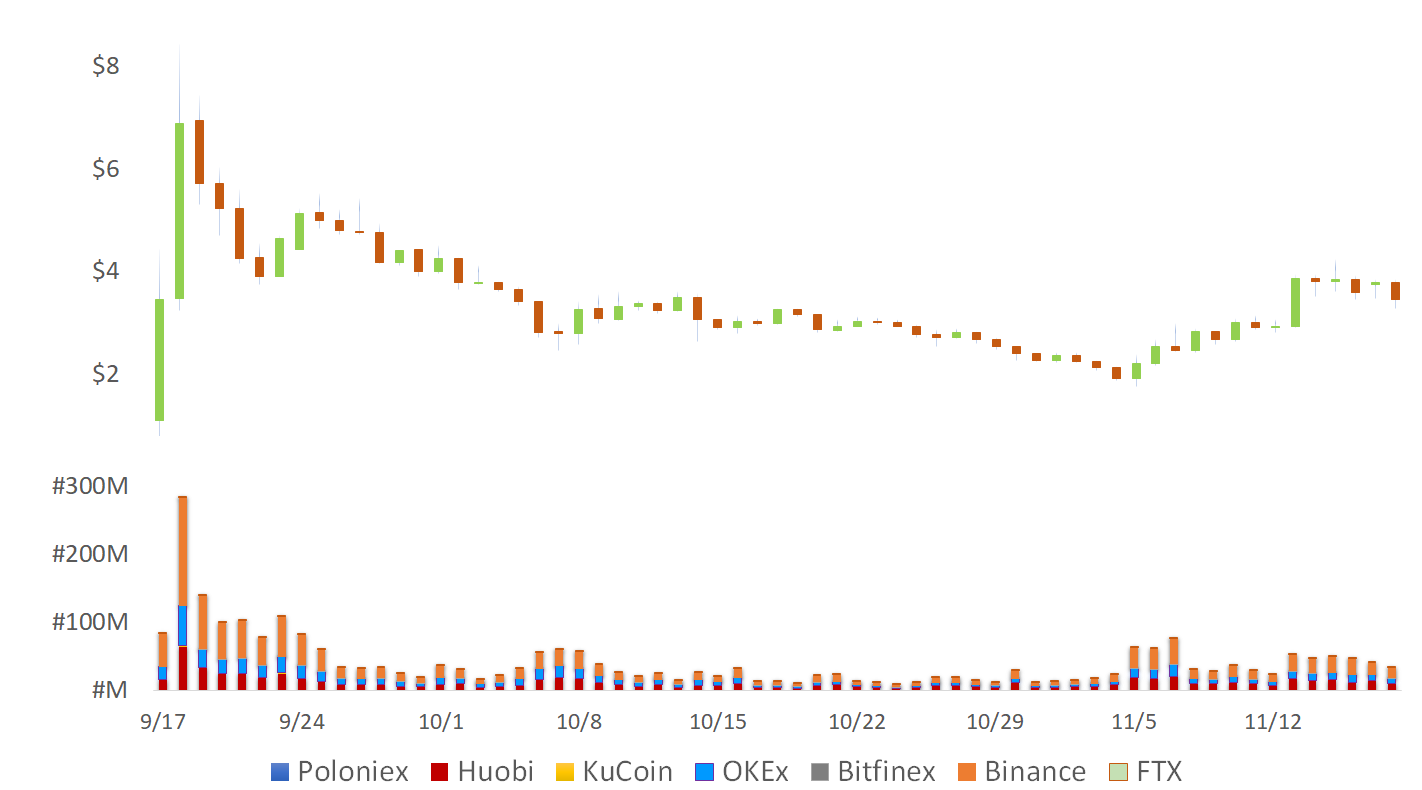

Centralizētās biržas guva labumu no Uniswap lidmašīnas

Uniswap 400 UNI (tajā laikā 1200 USD vērtībā) lidmašīna 17. septembrī radīja FOMO noskaņojuma vilni, jo visi vēlējās saņemt savas UNI atlīdzības. Uzreiz pēc tam vairākas centralizētas biržas nekavējoties uzskaitīja UNI. OKEx pat piedāvāja pilnu instrumentu komplektu UNI tirdzniecībai – tostarp spot tirdzniecību, maržinālo tirdzniecību, mijmaiņas darījumus un mūžīgos mijmaiņas darījumus ar monētām. UNI tirdzniecības apjoms centralizētajās biržās sasniedza pārsteidzoši augstu līmeni.

Mazumtirdzniecības neprāts izlaišanas otrajā dienā trīskāršoja UNI cenu un palielināja tā tūlītējās tirdzniecības apjomu līdz 284 miljoniem UNI jeb apmēram 2 miljardiem USD septiņās izvēlētajās biržās pēc Kaiko datiem. Tajā dienā UNI spot apjoms OKEx bija 1,2 reizes lielāks nekā BTC tūlītējās tirdzniecības apjoms. Vietnē Binance šis skaitlis bija 2,11x. Tas ir ļoti iespaidīgs altcoin apjoms, un tas runā par pieprasījumu pēc decentralizētas biržas vadības marķiera tirgū.

Lai gan UNI iekļaušana sarakstā veicināja ārkārtīgi lielus tirdzniecības apjomus centralizētajām biržām, satracinātais apjoms ilga tikai nedēļu. Kopš 26. septembra UNI spot tirdzniecības apjoms strauji samazinājās. Tirdzniecības apjoma atsitiens notika pēc 5. novembra, taču tas joprojām ir tālu no pirmās tirdzniecības nedēļas.

Neskatoties uz to, ka 10 pārbaudīto monētu centralizētajā apmaiņā UNI ir iekļauta visīsāko laiku, tās cenu un apjoma tendences parāda tipisku DeFi žetona ciklu – proti, strauju pieaugumu līdz pakāpeniskai atdzišanai, kam seko saprātīga atgūšanās. . Tikai divu mēnešu laikā UNI ir izgājusi cauri šim ciklam.

Centralizētās biržas nodrošina DeFi ar riska ierobežošanas rīkiem un naudas izņemšanas vietām

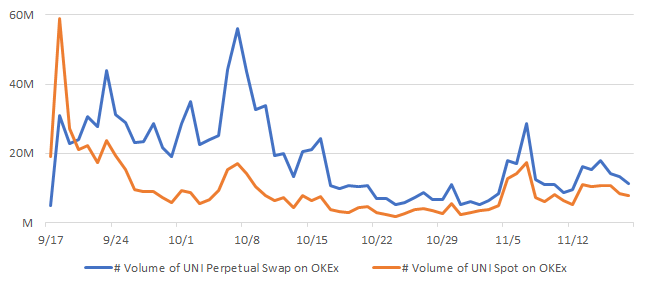

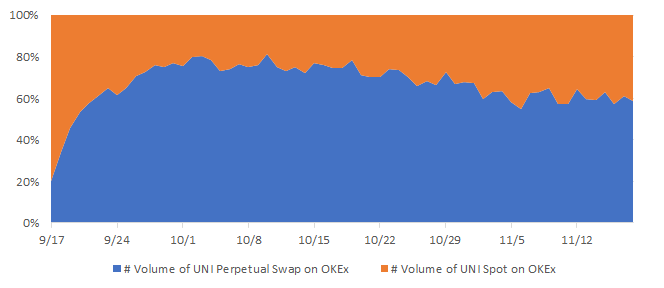

Salīdzinot tirdzniecības apjoma izmaiņas starp UNI spot un mūžīgo mijmaiņas darījumu tirdzniecību ar OKEx, mēs novērojām, ka tā apjomu lielā mērā ietekmēja tirgus satricinošais gaisa piliens 17. septembrī un tam sekojošais likviditātes iegūšanas process.

UNI spot tirdzniecības apjoms pirmajās trīs tirdzniecības dienās pārsniedza mūžīgo mijmaiņas darījumu apjomu – tas nav mazums, ņemot vērā, ka mijmaiņas darījumi var sasniegt augstākus apjomus, izmantojot lielu sviras efektu. Tas nozīmē, ka daudzas UNI atlīdzības tika pārvietotas no Uniswap uz centralizēto apmaiņu peļņas gūšanas nolūkos.

Lielais mūžīgo mijmaiņas darījumu apjoms ilga ilgāk un sasniedza maksimumu daudz vēlāk. Apmaiņas darījumu apjoms 7. oktobrī sasniedza visu laiku augstāko līmeni – 56 miljonus UNI (tajā laikā tā vērtība bija aptuveni 150 miljoni USD) un turēja dienas apjomu virs 20 miljoniem UNI līdz 10. oktobrim, no otras puses, ikdienas ikdienas tirdzniecības apjoms nedēļā pēc iekļaušanas sarakstā samazinājās zem 20 miljoniem UNI, un kopš tā laika tas nav atguvis šo līmeni. Mijmaiņas darījumu apjoma pieaugums ap 7. oktobri varētu atspoguļot likviditātes kalnračus, kas nodrošinās pret ieguves ienesīguma negatīvo pusi, kad tūlītējā cena atlēca.

Lai gan kopējais UNI tirdzniecības apjoms kopš tā iekļaušanas sarakstā ir ievērojami samazinājies, tūlītējās tirdzniecības procentuālais daudzums oktobra otrajā pusē pakāpeniski pieauga. Tas daļēji norāda, ka tirgus dalībnieki atzina Uniswap vērtību un centās saglabāt savu DeFi iedarbību, turot UNI žetonus, gaidot augstu atdevi nākotnē. Turklāt, tuvojoties UNI likviditātes iegūšanas beigām, daudzas riska ierobežošanas pozīcijas tika slēgtas.

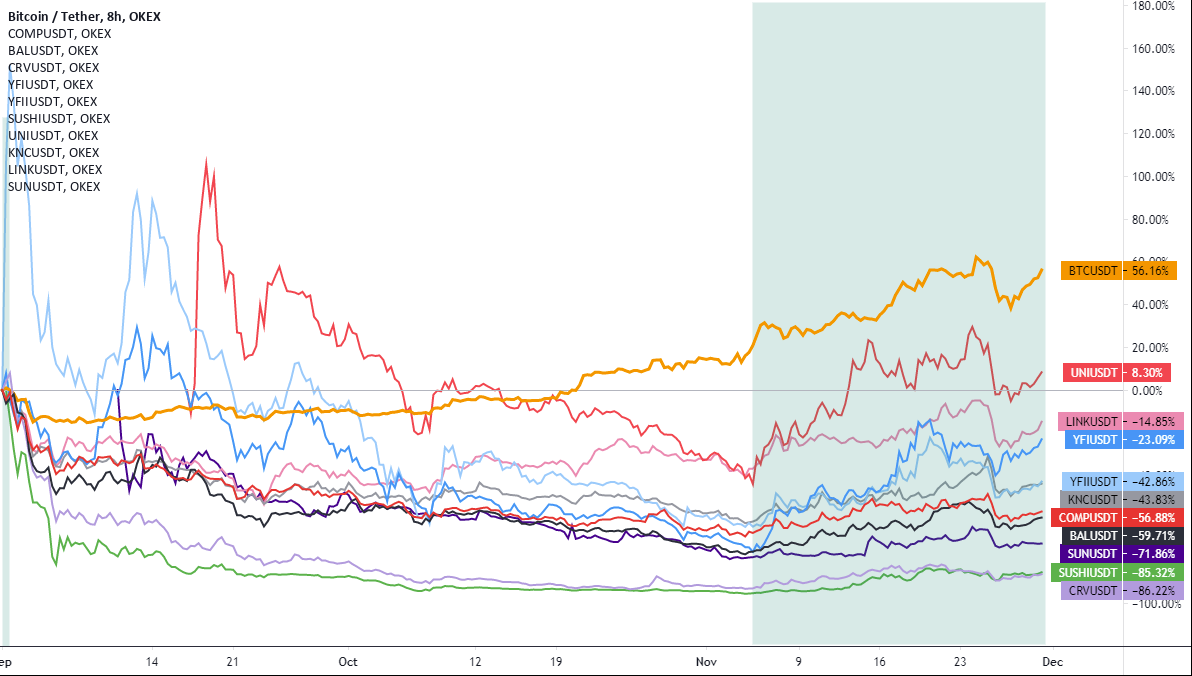

Sākot ar 29. novembri, UNI spēcīgais kāpums padarīja to par vienīgo no izvēlētajiem 10 DeFi žetoniem, kurš kopš 1. septembra publicēja pozitīvu skaitli, pamatojoties uz tā cenu, kas pēc OKEx saraksta bija aptuveni 3,00 USD. Tajā pašā laika posmā daudzi DeFi žetoni ir zaudējuši vairāk nekā pusi no savas vērtības, savukārt BTC ir ieguvis 56%.

DeFi var būt šeit, lai paliktu

Pēc pēdējo trīs mēnešu DeFi tirdzniecības datu pārbaudes mēs redzējām, ka jaunizveidotie DeFi un ienesīguma lauksaimniecības žetoni piedzīvoja uzplaukuma un krituma ciklu, kas izplatīts starp jaunajām aktīvu klasēm. Tirgus dalībnieku izpratne par šiem žetoniem ir pakāpeniski mainījusies no neracionāla uz racionālu, kad viņi mēģināja identificēt žetonus ar ilgtermiņa vērtību. Tā rezultātā augšējie DeFi žetoni novembrī nonāca līdz galam. Tomēr 24. novembrī DeFi kopējā tirgus kapitalizācija pieauga, sasniedzot neseno augstāko līmeni – 19,2 miljardus USD – joprojām zem, bet ļoti tuvu septembra sākuma līmenim. Arī DeFi bloķētā kopējā vērtība šajā laikā sasniedza visu laiku augstāko līmeni – 14,3 miljardus ASV dolāru.

Sākot ar likviditātes palielināšanas uzplaukumu vasarā līdz straujajam kritumam rudens sākumā un pēc tam pēdējā mēneša sīkstākajai atdzimšanai, mēs varam redzēt, ka decentralizēto finanšu stāsts nebūt nav beidzies. Ar pilnu burbuļu plīšanas ciklu zem jostas DeFi nākamajos mēnešos varēja redzēt atjaunotu izaugsmi un aktivitāti.

OKEx Insights piedāvā tirgus analīzi, padziļinātas funkcijas, oriģinālus pētījumus & kurētas ziņas no kriptogrāfijas profesionāļiem.