Cara Berdagang Pilihan: Kes sebenar pasaran BTC

Mari kita ambil contoh pasaran BTC pada 17 Disember 2019:

Katakan kami percaya bahawa trend penurunan pasaran BTC yang bertahan selama beberapa bulan terakhir akan berterusan. Pedagang mungkin menjadi pendek sebagai strategi perdagangan utama mereka daripada berjalan lama. Walaupun bias jangka pendek / sederhana BTC masih menurun, masih ada sedikit bukti yang menunjukkan pembetulan November akan berulang pada ketika ini, dan tahap 6400 kelihatan seperti sokongan yang baik buat masa ini.

Cara berdagang dengan pilihan ATM (at-the-money)?

Seperti yang kita jangkakan aliran menurun pendek / sederhana BTC, berikut adalah strategi mudah yang dapat kita laksanakan dalam simulasi perdagangan pilihan OKEx kami:

1. Jual pilihan panggilan ATM. Pasaran pada 17 masih lemah, dan pemulihan kurang dari yang dijangkakan, jadi jual opsyen pada hari latihan dan dapatkan pulangan.

2. Sebagai alternatif, kita boleh membeli pilihan meletakkan ATM. Apabila pasaran hari ini masih menurun, dan aliran menurun selanjutnya dijangka, kenaikan nilai intrinsik opsyen akan meliputi penurunan nilai waktu. Harga pilihan ini akan meningkat dengan sewajarnya. Dengan cara ini, sama ada kita menjualnya secara langsung dengan harga yang lebih tinggi atau menunggu sehingga hari latihan, kita dapat memperolehnya.

Apa itu pilihan ATM?

At-the-money (ATM) bermaksud harga mogok opsyen sama atau sangat dekat dengan harga aset yang mendasari, tanpa mengira panggilan atau panggilan.

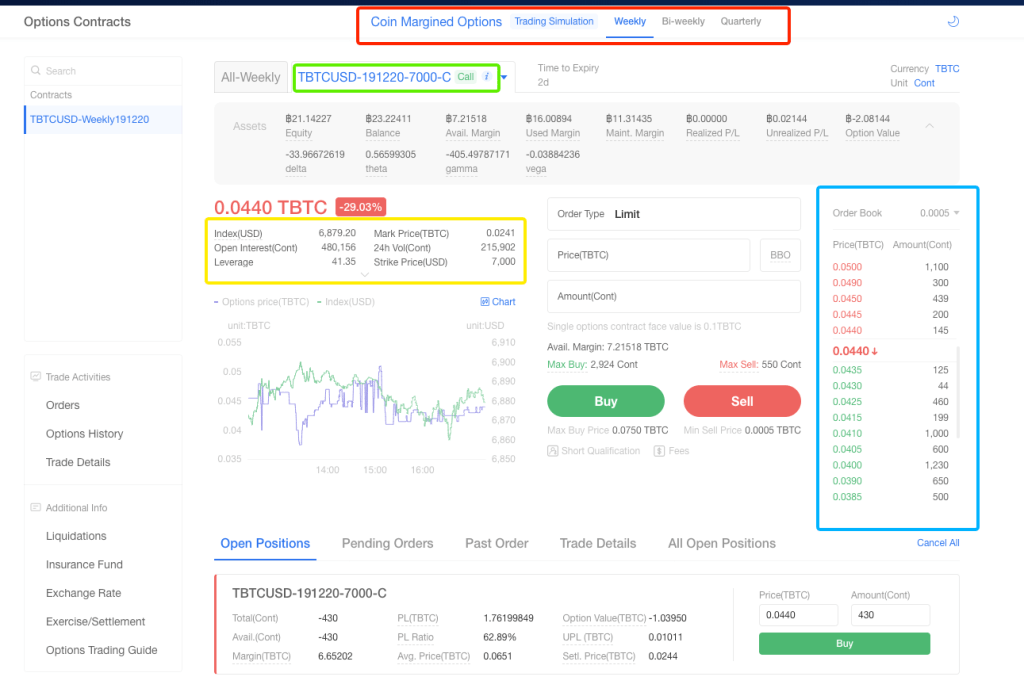

Di bawah ini adalah halaman simulasi perdagangan pilihan OKEx yang menunjukkan maklumat mengenai pilihan ATM, termasuk:

Kotak merah: Tarikh pelaksanaan opsyen, yang bermaksud tempoh tamat kontrak. Tarikh latihan yang ditunjukkan pada tangkapan skrin adalah pada hari Jumaat ini jam 08:00 pagi (UTC)

Kotak Hijau: Nama pilihan. Bahagian pertama merujuk kepada produk asas pilihan, ‘TBTCUSD’ bermaksud BTC maya yang digunakan dalam simulasi perdagangan. Di pasaran langsung, ia akan menjadi BTCUSD, yang bermaksud Bitcoin. Pada bahagian ke-2, ‘191213’ merujuk pada tarikh latihan – 13 Disember 2019. Sama seperti maklumat yang diberikan di kotak merah. Pada bahagian ke-3, ‘7000’ merujuk pada harga mogok, yang digunakan untuk membandingkan dengan harga yang mendasari dan untuk mengira hasil dan harga paksa-likuidasi. Pada bahagian ke-4, ‘C’ (Panggilan) bermaksud pilihan panggilan. Sekiranya P (Put), ini bermaksud pilihan put.

Kotak biru: Buku pesanan. Sama seperti niaga hadapan, bahagian merah menunjukkan harga jual, bahagian hijau menunjukkan harga beli. Bahagian kanan adalah bilangan pilihan.

Kotak Kuning: Sukatan pilihan. Baris pertama menunjukkan bahagian yang paling penting: indeks spot dan harga tanda. Indeks secara langsung mempengaruhi pembelian & harga jual opsyen. Semasa mengira pulangan pada tarikh luput, anda perlu membandingkan indeks dan harga mogok untuk mengira pulangan anda dan harga pasaran tempat BTC setelah pembubaran paksa. Di sini, kita harus menumpukan pada harga mark. Harga tanda, yang dikira oleh algoritma sistem platform, adalah harga pilihan yang agak adil yang berubah dalam masa nyata.

Mengapa kita mesti menumpukan pada harga mark?

Kami mendapati bahawa di pasar simulasi perdagangan, terdapat penyebaran yang cukup besar antara harga pasar dan harga tanda, yang bermaksud apabila nilai aset adalah $ 5, harga pasaran dapat naik hingga $ 15 ketika memperoleh gembar-gembur. Pada masa ini, cara terbaik untuk berdagang adalah menjual aset pada harga pasaran dan bukannya membelinya.

Mari kita ambil contoh lain dari sejarah pasaran BTC.

Kembali ke 15 Disember, kami melihat bahawa indikator volum dan momentum perdagangan tidak kuat, dan pasaran akan naik dalam jangka masa pendek. Kami yakin peniaga tidak boleh menggunakan Bitcoin melainkan harganya mencecah di atas 7300.

Cara berdagang dengan pilihan OTM (kehabisan wang)?

Sekiranya pasaran lemah dan banyak bergerak, anda boleh memilih salah satu strategi perdagangan mudah ini:

1. Jual pilihan panggilan OTM. Sekiranya tidak banyak pergerakan di pasaran (tidak ada pergerakan harga yang kuat), jual opsyen pada hari latihan dan terima wang.

2. Jual opsyen put OTM. Sekiranya harga tidak turun sebanyak yang diharapkan, dan nilai waktu habis dengan cepat, harga pilihan akan lebih rendah. Sama ada membeli aset pada harga yang lebih rendah untuk memulihkan kerugian, atau menunggu sehingga tarikh luput, apabila nilai opsyen menjadi sifar, anda boleh memperolehnya.

3. Berikut adalah strategi yang sedikit maju: menggabungkan strategi 1 dan 2. Dengan cara ini, anda boleh menggandakan keuntungan tanpa banyak risiko.

Apakah pilihan OTM?

Untuk pilihan panggilan OTM (di luar wang), ini bermaksud apabila harga yang mendasari lebih rendah daripada harga mogok. Untuk pilihan meletakkan OTM, ini bermaksud harga asas lebih tinggi daripada harga mogok. Ringkasnya, pilihan OTM merujuk kepada keadaan ketika harganya tidak cukup tinggi atau cukup rendah untuk memenuhi harga mogok.

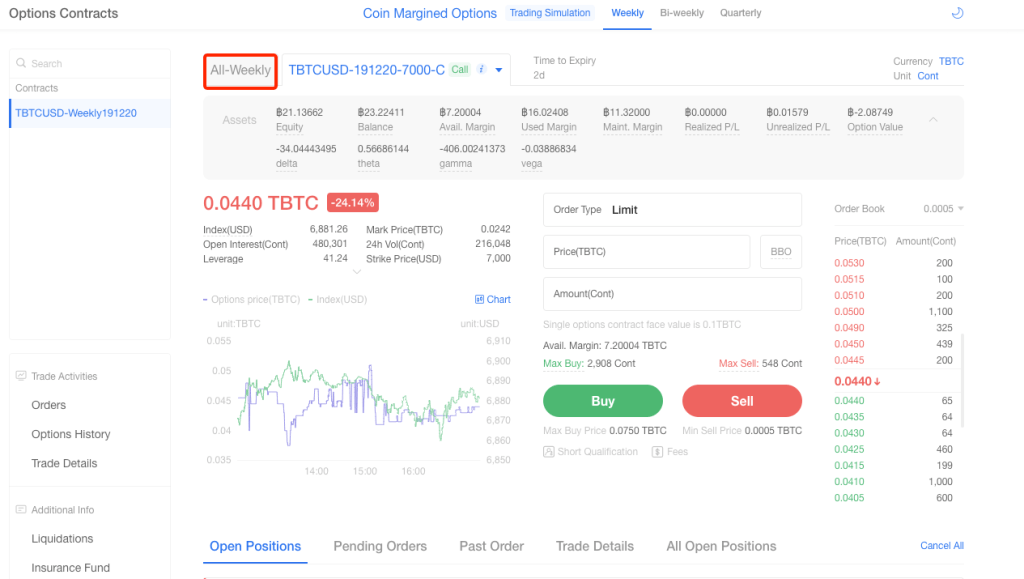

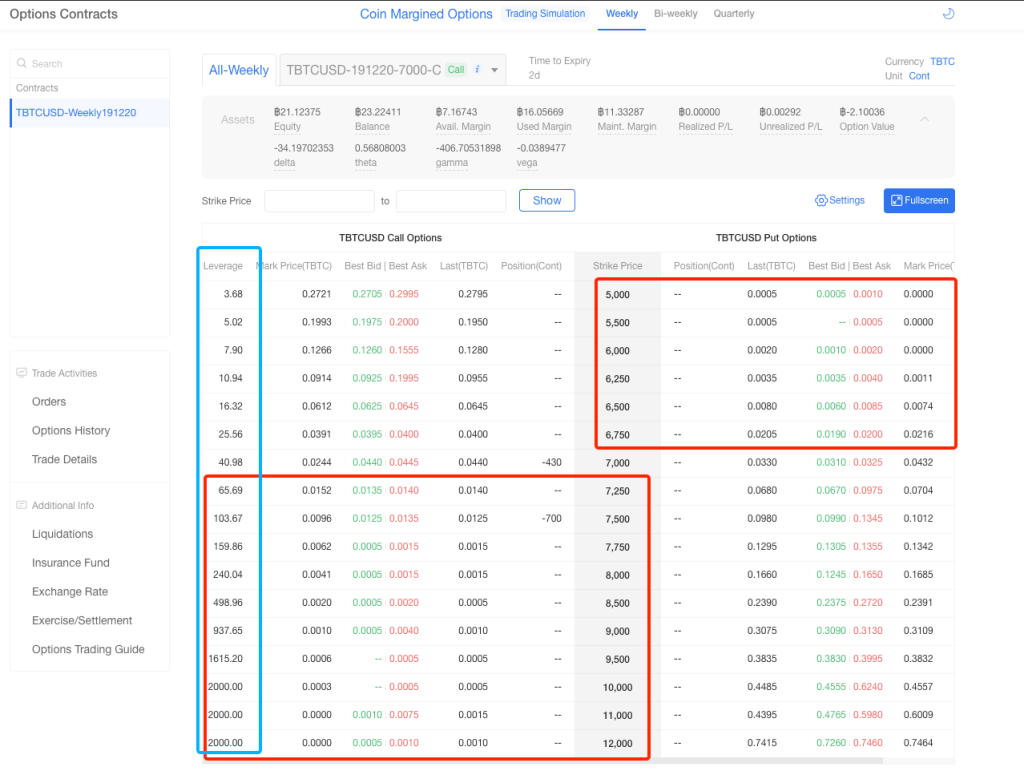

Sama seperti di atas, di halaman simulasi perdagangan pilihan OKEx, ia menunjukkan maklumat mengenai pilihan ATM baru-baru ini. Untuk mencari pilihan OTM, klik “Sepanjang Mingguan” dan ia akan menunjukkan semua pilihan dalam seminggu:

Pada masa itu, harga BTC adalah sekitar 7050. Menurut definisi, pilihan panggilan OTM adalah harga yang mogoknya lebih tinggi daripada 7000, dan pilihan meletakkan OTM adalah harga yang mogoknya lebih rendah daripada 7000 (Kerana pilihan dengan harga mogok dari 7000 paling dekat dengan 7050, ia dianggap sebagai pilihan ATM di sini), yang merupakan dua bahagian yang dilingkari merah pada gambar di atas.

Jadi, pilihan OTM mana yang harus anda pilih? Inilah petua: pertimbangkan memanfaatkan pilihan. Pertama, klik “List Settings” di sudut kanan atas, kemudian tandakan kotak “Leverage” dan klik confirm. Anda dapat melihat pengaruh setiap pilihan di halaman, seperti yang ditunjukkan pada lingkaran biru pada gambar di atas.

Harap jelas bahawa pilihan berbeza daripada niaga hadapan dan pertukaran berterusan. Perdagangan pilihan tidak melibatkan leverage, dan pengguna tidak dapat memilih tahap leverage. Ini hanyalah nilai kasar yang diberikan oleh sistem berdasarkan pengiraan kos.

Sekiranya anda melihat lebih dekat, anda akan dapati bahawa untuk pilihan panggilan, semakin besar harga mogok, semakin tinggi leverage – pengecualian untuk beberapa leverage terakhir yang kekal pada 2000x kerana harganya kecil.

Leverage membolehkan anda mempertimbangkan faktor lain selain harga mogok. Anda juga dapat merujuk pada tingkat leverage kontrak untuk mempertimbangkan risiko yang terlibat dan berapa banyak dana yang harus anda masukkan ke dalam perdagangan pilihan.

Akhir sekali, ingat bahawa nisbah leverage berkadar langsung dengan risiko yang terlibat – semakin tinggi nisbah leverage, semakin rendah kemungkinan berlakunya latihan. Walaupun input anda lebih kecil, risiko kehilangan semua dana yang dilaburkan juga lebih tinggi.