OKEx lineārās un apgrieztās nākotnes / mijmaiņas nianses un kā palielināt savu peļņu

Tomass Tse

Galvenais kvantitatīvais stratēģis

Šis raksts ir paredzēts vidējiem un izsmalcinātiem tirgotājiem, kuri jau pārzina indeksa arbitrāžas pamatus. OKEx akadēmijā ir pieejami arī citi resursi, ja jums nepieciešams vairāk paskaidrojumu par bāzes, starpības un patiesās vērtības aprēķināšanas jēdzieniem. Šodien mēs apspriedīsim tirdzniecību, kas būtu atgriezusies >10% pagājušajā mēnesī. Ideja ir ļoti līdzīga apspriestajai aizņēmuma un pārnešanas tirdzniecībai šeit. Diskusiju ērtībai mēs pieņemam, ka 12. februārī mēs izveidojam indeksa arbitrāžas pozīciju un pēc tam vislabākajā laikā to atritinām 13. martā. Tomēr diskusijas gaļa rodas no diskusijas par to, kā maksimāli palielināt kapitāla atdevi un samazināt risku, izmantojot gan OKEx apgrieztās, gan lineārās nākotnes līgumus.

Vaniļas tirdzniecības ideja

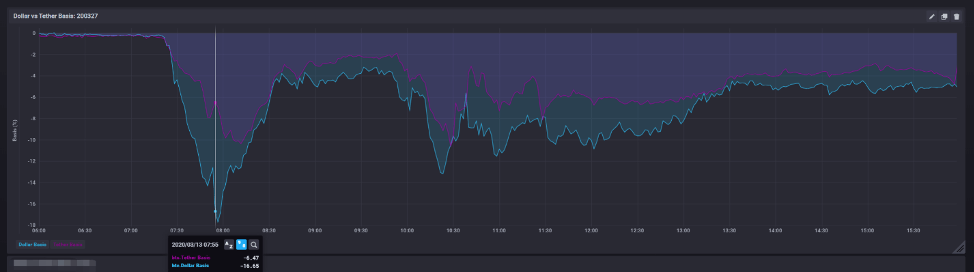

Zemāk redzamajos grafikos ir parādīta procentuālā bāze 2020. gada 12. februārī un 13. martā. Katrā grafikā ir ietverta gan OKEx apgriezto USD monētu, gan lineāro USDT nākotnes nākotnes nākotnes procentu likmju bāze. Uzreiz skatoties, mēs varam redzēt, cik lineāra nākotnes bāze ir konsekventi augstāka par apgrieztās nākotnes bāzi, kuru mēs to apspriedīsim vēlāk. Šo starpību starp diviem BTC ceturkšņa nākotnes līgumiem nosaka pamatā esošā ārējā aizdevuma likme un arī tas, kā darbojas uzcenojums.

12. februārī tirgus tirgoja kontango, tuvu ceturkšņa fjūčeriem tirgoja ~ 5% virs spot cenas, un tirdzniecības grīdas lingo, kas mums būtu jāizmanto, ir tas, ka fjūčeri tirgojās ‘bagāti’. Pēc mēneša, 13. martā, tirgus kurss bija vērojams atpakaļgaitā, tuvējā ceturkšņa fjūčeru tirdzniecība bija ~ -15%, abi fjūčeri tirgojās ‘lēti’. Tirdzniecība ir pirkt spot & 12. februārī pārdod bagātīgus nākotnes līgumus un pēc tam atrodies, pārdodot spot & lētu nākotnes līgumu atpirkšana 13. martā ar lielu 20% peļņu uz viena mēneša turēšanas periodu. Šīs indeksu arbitrāžas tirdzniecības ideja ir diezgan vienkārša, taču velns ir detaļās.

Maksimāla kapitāla izlietošana un maksimāla peļņa

Bāzes laika noteikšana ir neiespējama, tāpēc jūs nedomājat, ka patiešām sasniegsiet šos 20%. Tā kā mēs nespējam paredzēt nākotnes pamatu un nezinām, kad ir precīzs laiks, lai izveidotu un atraisītu mūsu krājumus, apskatīsim citas vienādojuma daļas, kuras nākotnes un kāpēc izmantot. Tagad pievērsīsim uzmanību tam, lai maksimāli palielinātu atdevi no kapitāla un samazinātu riskus.

1. nianse: ja apgrieztajiem un lineārajiem nākotnes līgumiem ir vienāds pozitīvs pamats, indeksu arbitrāžas pozīcijas veidošanai labāk ir izmantot apgrieztās nākotnes līgumus?

OKEx ir vienīgā birža, kas piedāvā gan apgrieztus, gan lineārus nākotnes līgumus. Šo BTC nākotnes līgumu starpība ir attiecīgi BTC un USDT. Tagad pieņemsim, ka jums ir 10 000 USD par arbitrāžu, kas nozīmē, ka jūs varat iegādāties BTC 10 000 USD vērtībā un pārdot BTC nākotnes darījumus 10 000 USD vērtībā. Kuru nākotni jums vajadzētu izmantot? USDT nākotnei faktiski ir augstāka bāze ~ 0,7, ņemot vērā maržas prasības. Ja izvēlaties apgrieztus nākotnes līgumus, jūs nopirktu USD 10 000 BTC un izmantotu to kā nākotnes nodrošinājumu, būtībā jūs nekad netiktu piespiedu kārtā likvidēts apgrieztās izmaksas dēļ (skat. 1. piemēru).

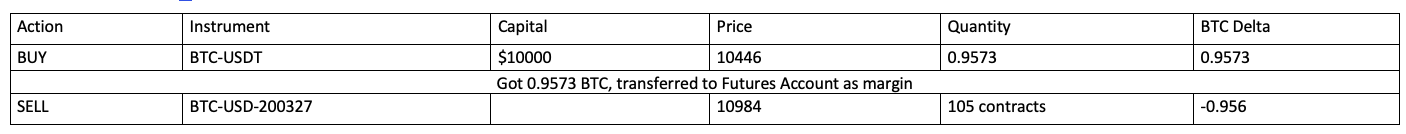

# 1. piemērs: (Pieņemsim, ka maksa = 0, sviras = 10x)

Ievadīts 13. februārī plkst. 15:00, likvidācijas cena ir bezgalīga.

Pieņemsim, ka mēs turam pozīciju līdz termiņa beigām un atlaižam spot pozīciju un norēķināmies nākotnē par to pašu cenu (un 1 USDT = 1 USD), jūsu atdeve būs ~ 5%, kas būs aptuveni 0.0492 BTC (~ 513 $ $.

Ja esat nolēmis piesaistīt lielāku pamatu ar lineārajiem USDT nākotnes līgumiem, jums ir jārezervē ievērojams daudzums skaidras naudas un jāpērk USDT, lai nodrošinātu lineāro nākotni. Katrā indeksa arbitrāžas pozīcijā iegūtā bāze būtu lielāka, bet pēc kapitāla izmantošanas jūs uztvertu mazāk dolāru. Vissvarīgākais ir tas, ka pastāv iespēja, ka jūs varētu saņemt piespiedu likvidāciju, ja tirgus palielināsies, jo pastāv neierobežoti negatīvi īsās pozīcijas nākotnes līgumi.

2. nianse: ja apgrieztās un lineārās nākotnes līgumiem ir vienāds negatīvs pamats, indeksu arbitrāžas pozīcijas attīšanai labāk izmantot lineāros nākotnes līgumus?

Un otrādi, ja gan apgrieztie, gan lineārie nākotnes līgumi tiek tirgoti ar atlaidi, tad kādus nākotnes līgumus jums vajadzētu izmantot un kāpēc? Ievērojot iepriekš minēto loģiku, viss pārējais ir vienāds, jums jāizmanto lineārā nākotne, lai izveidotu reverso arbitrāžas pozīciju (pārdošanas vietas pirkšanas nākotne). Pārdodot vietni OKEx spot tirgū, jūs atgūstat USDT. Izmantojot šo USDT, jūs varat veikt 1: 1 rezervi no savas ilgās nākotnes pozīcijas. Jūs būtībā nekad netiksit likvidēts piespiedu kārtā, ja vien tirgus nepazeminās par 1 MMR% (skat. 2. piemēru).

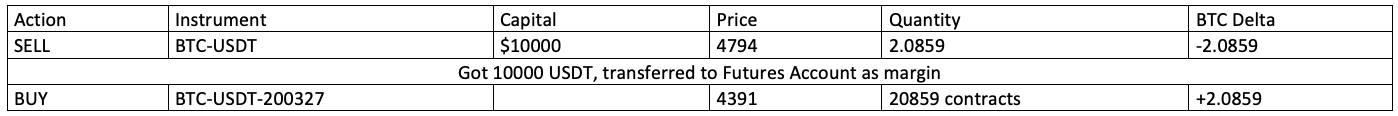

2. piemērs: (Pieņemsim, ka maksa = 0, sviras = 10x)

Ievadīts plkst. 08:00:00 13. martā. Likvidācijas cena būtu aptuveni ~ 20.

Ja atlaidīsities 27. marta termiņa beigās un pieņemot, ka lineārā nākotne būs 4794 USD, jūsu atdeve būs 8,4%, kas būs aptuveni 840 USDT.

3. nianse: lai maksimāli palielinātu kapitāla izmantošanu un izmantotu sviras, jūs varat pārdot inversus nākotnes līgumus, iegādāties lineārus nākotnes līgumus.

Pieņemot, ka 1 USDT = 1 USD, 1. un 2. nianses izskaidro, kāpēc lineārajiem nākotnes līgumiem vienmēr vajadzētu būt augstākām cenām nekā apgrieztajiem nākotnes līgumiem. Ja jums ir ierobežots kapitāls, varat mēģināt tirgot nākotnes līgumu starpību. Piemēram, ja tirgū ir mazāks lineāro nākotnes pieprasījums nekā apgriezto nākotnes līgumu, tad apgrieztās nākotnes pamats būs lielāks. Pēc tam jūs varat iegādāties USDT nākotnes līgumus un pārdot inversus nākotnes līgumus un fiksēt starpību. Tā kā nav nepieciešams pirkt vai pārdot spot, jūs varat piesaistīt šo pamatu tirdzniecībai (taču esiet uzmanīgs pret tirgus virzību, tas var izsist vienu kāju) un, iespējams, nopelnīt vairāk. OKEx unikālās USDT lineārās nākotnes iespējas rada vairāk arbitrāžas iespēju.

Arbitrāža: tā nekad nav īsti bezriska

Akadēmiskā nozīmē ‘arbitrāža’ nozīmē peļņas gūšanas iespēju bez riska. Tirgotāji šo vārdu lieto brīvi, mēs gribētu ticēt, ka mūsu darījumi ir bez riska, bet patiesībā tas tā nav. Labāki tirgotāji spēja pārdzīvot tumšo 13. marta kritumu, jo bija gatavi lielām svārstībām. Kredītplecs ir divvirzienu zobens, atstarpe uz augšu vai uz leju varētu ātri likvidēt jūsu pozīciju, pirms jums ir iespēja atjaunot rezervi. Galvenie indeksu arbitrāžas riski, kas mums ir, ir likvidācija, atgūšana, darījumu partneru un piesaistes darījumi.

Binance izmantoja automātisko kredītplecu samazināšanu (ADL), kas ir spēka likvidācijas veids uzvarētāja pozīcijā, viņu lietotāju pozīcijās 12. martā. ADL ir daudz sliktāks tirgotājam nekā likvidācija dažās nozīmēs. Pirmkārt, nekad nevar zināt, kad ar jums notiek ADL. Jūsu īsās pozīcijas piespiedu likvidēšana, izmantojot ADL, nozīmē, ka jūs ievērojami zaudējat, ja tirgus turpina samazināties. ADL nākotnē tirgū padara neiespējamu riska ierobežošanu. Pie OKEx mēs neizmantojam ADL saviem Bitcoin atvasinājumiem.

Tā kā OKEx ir decentralizēta nākotnes birža, tā vietā mēs īstenojam atgūšanas politiku, kur uzvarošajām pozīcijām tiek atskaitīti daži no viņu P&L ja darījumu partnera pozīcijas nevar savlaicīgi piespiedu kārtā likvidēt un nepietiek apdrošināšanas līdzekļu, lai segtu kritumu. Šī ir labāka alternatīva nekā ADL, jo jūs zaudētu tikai daļu no sava P&L sliktākajā gadījumā saglabājot savu dzīvžogu. Kopš mūsu riska motora atjaunošanas 2018. gadā mums nav bijis neviena BTC atgūšanas nevienā no mūsu BTC atvasinājumiem. 12. marta kritums ir pierādījis, ka mūsu sarežģītais riska dzinējs ir vadošais nozarē.

Kā tirgotāji mēs varam mēģināt samazināt savu piespiedu likvidācijas risku, jo mēs zinām, kad tas notiks. 1. un 2. nianses parādīja, ka likvidācijas riskus var samazināt, izmantojot dažādus nākotnes līgumus garas vai īsas riska darījumiem. Sliktākajā gadījumā, ja jūsu garā riska ierobežošanas pozīcija tika piespiedu kārtā likvidēta maržas prasību dēļ, joprojām pastāv liela iespēja, ka varat atkal atvērt šo pašu pozīciju ar peļņu, jo tirgus turpināja kristies.

Visbeidzot, iestājoties pozīcijā, kas saistīta ar Tether (USDT), jūs netīšām riskējat pret darījuma partneri. Piemēram, ja jūs pārdodat bagātīgus USDT lineārus nākotnes līgumus un pērkat lētus BTC apgrieztus nākotnes nākotnes līgumus, jūs ilgojaties pēc USDT un īssavienojat dolāru. Ja USDT atsaistīs un avarēs ar visu pārējo vienādu, BTC-USDT izšaus un jūs būsiet parādā USDT. Un otrādi, jūs varat apsvērt iespēju piesaistīt jebkurus papildu piesaistes riska darījumus, tirgojot OKEx lineāro un apgriezto nākotnes līgumu kombināciju.

Secinājums

OKEx unikālā kombinācija, kas sastāv no dažādiem pilnvaru termiņiem un nākotnes nākotnes līgumu veidiem, ļauj tirgotājiem izveidot daudzus darījumu veidus. Jūs varat šķīrējtiesā starp dažādām netiešajām likmēm vai šķīrējtiesu starp dažādiem nocenotiem nākotnes līgumiem. Runājot par jūsu riska profila uzlabošanu, mēs parādījām, ka ir mazāks nodrošinājuma pieprasījuma riska īssavienojums ar apgrieztajiem nākotnes līgumiem nekā ar lineāro nākotnes līgumu saīsināšanu (un otrādi). Visbeidzot, lai izveidotu piesaistes piesaisti, varat izveidot pozīciju starp lineāriem un apgrieztiem nākotnes līgumiem. Ņemot vērā visu veidu īpašumtiesības un produktus, OKEx ir visdziļākā likviditāte un labākās tirdzniecības iespējas visās biržās.

Sekojiet OKEx vietnē:

https://www.facebook.com/okexofficial/

https://www.linkedin.com/company/okex/

https://t.me/OKExOfficial_English

https://www.reddit.com/r/OKEx/

https://www.instagram.com/okex_exchange